La hausse des rendements a réorienté nombre d’épargnants vers les actifs obligataires. A la veille de décisions d’assouplissement monétaires de la Banque centrale européenne, la période est-elle toujours propice pour investir ?

Par Sandra Bouillard – Publié le 27/05/2024 – Les Echos

Il faut saisir la balle au bond. La baisse, dans les prochaines semaines, des taux directeurs de Banque centrale européenne (BCE) ne fait plus guère de doute. Cela ne signe pourtant pas la fin des rendements attrayants pour la classe d’actifs obligataire. Le timing actuel permet de profiter d’intérêts plus élevés que l’inflation, et la baisse annoncée des taux va logiquement renchérir les prix des obligations. L’obligataire mi-2024 permettrait donc d’associer le meilleur des deux mondes, rendements et revalorisation.

« A trop attendre, on manque le train », prévient Samy Chaar, chef économiste chez Lombard Odier, qui précise que ces placements restent intéressants en 2024, bien que la période la plus prometteuse soit passée. Selon lui, il est toutefois encore temps de « reconstruire un équilibre entre obligations et actions dans son portefeuille, sans rien bouder » étant donné les performances intéressantes qu’offrent également d’autres actifs.

Diversifier son portefeuille obligataire

La meilleure approche reste équilibrée, et « diversifiée, en fonction de l’appétence pour le risque de l’épargnant », analyse Romane Ballin, gérante obligataire chez Auris Gestion. Concrètement, un profil défensif, souhaitant avant tout verrouiller les rendements permis par l’obligataire aujourd’hui, pourra se pencher vers « des titres de qualité ‘investment grade’ [bien notés par les agences et présentant un risque modéré, NDLR] avec plus de duration [temps nécessaire pour récupérer le coût initial de l’investissement grâce aux flux de trésorerie de l’obligation, NDLR] ». La gérante conseille de dépasser les deux ans pour mieux profiter de la manne obligataire.

Nombre de sociétés de gestion abondent dans le même sens et anticipent de meilleures performances en « allongeant la duration, sur quatre à six ans », conseille Catherine Huguel, directrice générale d’Hugau Gestion. Et ce « sans attendre une première décision des banques centrales », au risque de laisser passer le bon moment pour obtenir les coupons les plus intéressants.

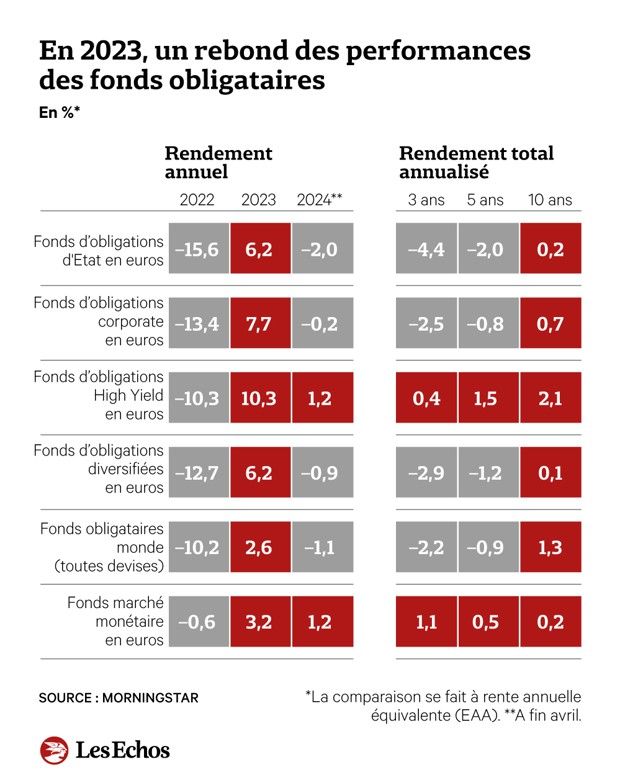

« Le portage seul reste intéressant », considère la directrice d’Hugau Gestion. Les taux actuellement proposés pour l’obligataire restent supérieurs à l’inflation, mais avec des rendements inférieurs à ceux permis par d’autres classes d’actifs, comme les actions. Les rendements attendus sur les douze prochains mois par Morningstar pour les différentes catégories de produits obligataires sont de 2,76 % pour les fonds emprunts d’Etat en euros, 3,56 % pour les fonds obligations corporate, et 4,98 % pour ceux spécialisés sur le segment « high yield » (plus risqué). Au global, la performance toutes catégories obligataires en euros serait de 3,44 % selon la plateforme d’analyse d’investissements.

Faut-il se diriger vers plus de risques pour optimiser la performance ? Si les défauts de crédit restent faibles, il faudra cependant être attentif à la qualité des émetteurs lorsqu’il s’agit d’obligations notées high yield. « Il se pourrait que certaines sociétés ayant souscrit de la dette aux moments des taux négatifs se retrouvent face à un mur à échéance 2026, sans pouvoir se refinancer », alerte Catherine Huguel.

Toutefois, pour Mohammed Kazmi, gestionnaire de titres à revenu fixe chez Union Bancaire Privée, « le segment de crédit noté BB offre un bon rapport risque-rendement par rapport aux BBB par exemple, offrant un rendement annualisé historique supérieur de 2 % tout en présentant un profil de volatilité très similaire. De plus, les taux de défaut entre ces deux cohortes de notation ont tendance à être très faibles et similaires, le risque de défaut augmentant vraiment à mesure que l’on descend dans le spectre de notation ». Dans les catégories plus spéculatives, la prime de risque « n’est pas compensée par le gain », renchérit Felix Sollier, conseiller en gestion de patrimoine chez L & A Finance.

Investir dans des fonds datés

Pour verrouiller les rendements permis actuellement par des taux hauts par rapport à la dernière décennie, certains misent sur les fonds datés, aussi dits « à échéance ». Ces placements permettent d’investir dans un panier d’obligations dont la maturité est proche de la date de liquidation du fonds, offrant aux investisseurs un rendement moyen connu à l’avance sur une durée déterminée.

« Garantir les rendements attractifs qui se présentent actuellement à travers les produits à échéance fixe semble assez intéressant dans le contexte actuel », souligne Mohammed Kazmi. Cette stratégie ne peut être porteuse qu’avant une baisse trop importante des taux, afin de verrouiller des rendements. Une méthode en plein essor, puisque 122 nouveaux fonds datés ont vu le jour depuis le début de l’année selon Morningstar, dont 12 ETF obligataires datés.

Ces produits, nouveaux sur le marché, permettent de limiter les frais de gestion, en général plus importants dans l’obligataire que pour d’autres actifs, rappelle Mara Dobrescu, directrice de l’analyse des titres à revenu fixe chez Morningstar. Ces frais sont contenus entre 10 et 12 points de base à échéance en ETF obligataire, contre 57 points en obligataire corporate et 86 points de base en high yield, en moyenne.

Des sociétés comme BlackRock ou Amundi ont récemment lancé des produits ETF datés pour profiter de l’attrait de ces fonds indiciels dont les frais sont bien inférieurs à ceux des fonds classiques. Un atout majeur, car « de façon générale, les frais de gestion sont les principaux indicateurs de performance sur le long terme », note Mara Dobrescu.

La prudence est cependant de mise en l’absence de recul sur ces nouveaux fonds. Dans le cas d’un fond daté classique, la souscription n’est possible qu’au lancement du véhicule financier, afin de protéger les performances prévues. Les ETF datés, en revanche, « restent ouverts à la souscription » durant leur durée de vie, et peuvent donc être revendus et rachetés sans limite.

L’avantage de la liquidité laisse néanmoins planer une incertitude sur la prévisibilité des performances de ces produits. « Si de nombreux souscripteurs entrent en période de taux bas, le gestionnaire devra souscrire à des obligations nouvelles, possiblement avec une performance moindre », faisant s’amaigrir les perspectives de rendements à échéance.

Les notations S&P

La notation S&P permet de situer le risque d’une obligation. L’agence de notation Standard & Poor’s utilise une échelle allant de AAA à D, composée de 23 crans. Les obligations sont divisées en deux catégories. La première, dite « investment grade », concerne les notes allant de AAA à BBB – pour les obligations les plus sûres. Les obligations dites « spéculatives » (ou junk bonds) vont de BB + à D. Le rendement proposé est alors plus élevé, les investisseurs étant confrontés au risque de défaut.