Chaque année, le gouvernement et les parlementaires modifient, suppriment ou créent des dispositifs fiscaux dans le cadre de la préparation du budget annuel. Ces initiatives ont des répercussions sur leur déclaration des particuliers. Focus sur les principales nouveautés de nature à limiter l’impôt sur le revenu.

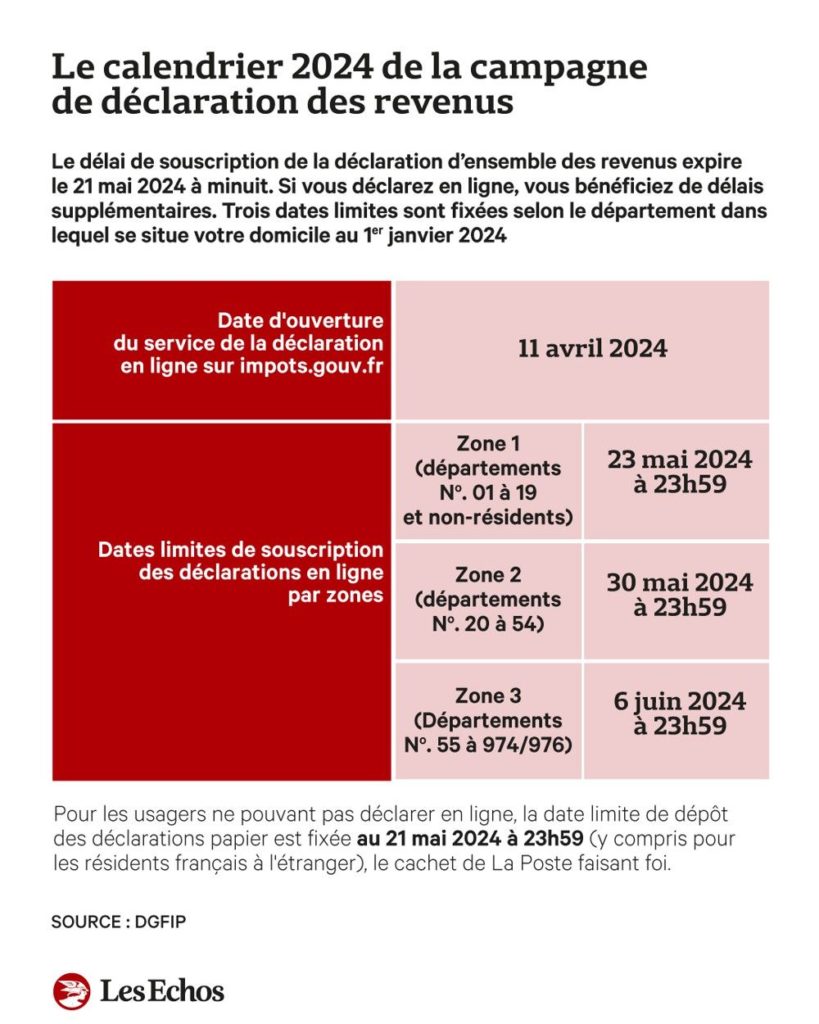

D’ici fin mai ou fin juin selon le mode de déclaration et le domicile fiscal du déclarant, les Français sont appelés à déclarer leurs revenus à l’administration fiscale. En effet malgré la mise en place du prélèvement à la source, la mécanique fiscale continue à reposer sur le principe du déclaratif. Autrement dit : les contribuables continuent à avoir la responsabilité et le devoir de communiquer chaque année au Trésor Public le montant total des ressources imposables obtenues l’année antérieure.

Si l’imposition à la source est devenue un repère dans le quotidien fiscal des contribuables, l’exécutif et les parlementaires conservent évidemment la possibilité d’amender la fiscalité française. Dernièrement, la fin programmée du Pinel a ainsi pu décevoir les personnes ayant envie d’éprouver ce dispositif d’investissement locatif. L’imbroglio autour de l’imposition des meublés de tourisme a également pu inquiéter les bailleurs. Néanmoins, la campagne déclarative 2024 réserve quelques surprises de nature à alléger l’impôt sur le revenu. En voici 5.

1. Moins d'impôts à revenus constants

Au 1er janvier dernier, les tranches du barème de l’impôt sur le revenu ont été revalorisées de 4,8 % pour tenir compte de l’inflation. Pour un célibataire, l’entrée dans l’impôt se fera à partir d’un revenu imposable de 11.295 euros perçus en 2023, contre 10.778 euros en 2022. Ce barème s’applique aux salaires, mais aussi, sur option, aux placements si les contribuables renoncent à la flat tax de 30 %.

En pratique, ce rehaussement des tranches signifie qu’à revenus 2023 inchangés par rapport à ceux de 2022, les contribuables vont payer moins d’impôts. Illustration avec un célibataire au revenu net imposable de 32.000 euros. Au titre de 2022, il a payé 3.193 euros d’impôt sur ses revenus, contre 2.886 euros attendus au titre de 2023.

2. Nouvel abattement pour les bailleurs de meublés de tourisme

L’imbroglio autour du rabotage des conditions fiscales préférentielles de la location meublée de courte durée n’est pas encore totalement clos . Néanmoins, pour le moment, il ne produit pas encore d’effet délétère pour l’investisseur locatif. Au contraire, pour les bailleurs de locations meublées, seul l’avantage fiscal supplémentaire créé par la loi de finances de 2024 s’applique et non, pour l’heure, la suppression de la niche fiscale dite « Airbnb ».

Certains propriétaires vont ainsi pouvoir bénéficier d’un abattement forfaitaire de 92 % sur leurs revenus locatifs, contre un niveau maximum fixé jusqu’à présent à 71 %. Ce nouvel avantage concerne les bailleurs de meublés touristiques classés non professionnels déclarant au micro-BIC, à condition que la location soit située en dehors des zones marquées par un déséquilibre important entre l’offre et la demande de logement et pour la part dechiffre d’affaires hors taxe générée en 2022 inférieure à 15.000 euros. Au delà de ce montant et jusqu’à un C.A. de 188.700 euros l’abattement forfaitaire est ramené au taux habituel de 71 %.

3. Déficit foncier rehaussé

La loi de finances rectificative de décembre 2022 a introduit un dispositif destiné à inciter fiscalement les propriétaires bailleurs à rénover leur logement énergivore mis en location. Il prend la forme d’un doublement du déficit foncier déductible du revenu global, porté à 21.400 euros par an, au titre des dépenses engagées permettant au bien d’atteindre la classe de performance énergétique A, B, C ou D.

« Ce dispositif optionnel s’applique au titre des dépenses de rénovation énergétique pour lesquelles le contribuable justifie de l’acceptation d’un devis à compter du 5 novembre 2022 et qui sont payées entre le 1er janvier 2023 et le 31 décembre 2025 », rappelle la Direction générale des finances publiques dans sa brochure pratique. Autrement dit : si ce « super déficit » est codifié depuis plus d’un an, il ne peut être exercé pour la première fois que dans le cadre de la campagne déclarative 2024 portant sur les revenus de 2023.

4. Augmentation des dons déductibles

A compter de l’imposition des revenus de 2023, la réduction d’impôt au taux de 66 % pour les dons est étendue aux versements en faveur d’oeuvres et organismes d’intérêt général concourant à l’égalité entre les femmes et les hommes. Il s’agit du même taux que pour les dons aux organismes d’intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, ou encore culturel.

Autre changement en lien avec les dons, le taux de la réduction d’impôt est porté de 66 % à 75 % pour les versements au profit de la Fondation du patrimoine pour la sauvegarde du patrimoine immobilier religieux réalisés entre le 15 septembre 2023 et fin 2025. « Ces versements sont retenus dans la limite de 1.000 euros par an », peut-on lire dans la brochure pratique.

5. Les crypto-investisseurs peuvent choisir leur taux d'imposition

Les particuliers déclarant des plus-values de cession d’actifs numériques, comme le Bitcoin, réalisées depuis le 1er janvier 2023 peuvent désormais opter pour l’application du barème progressif de l’impôt sur le revenu. Auparavant, ils n’avaient d’autre choix que de soumettre leurs gains au taux forfaitaire de 12,8 %. Le choix du barème est a priori intéressant pour les contribuables ayant un taux marginal d’imposition inférieur à 30 %.