Le projet de loi de finances pour 2025 prévoit d’indexer le barème progressif de l’impôt sur le revenu sur l’inflation. Avec son partenaire Harvest, « Les Echos » ont mis à jour le tableau pour évaluer votre facture fiscale personnelle. Combien allez-vous payer d’impôt sur les revenus 2024 déclarés en 2025 ?

Publié par Marie-Eve Frenay – Les Echos

Après avoir un temps réfléchi à un gel du barème de l’impôt sur le revenu pour accroître les recettes fiscales, le gouvernement s’est finalement plié à la tradition de réévaluer les tranches en fonction de l’inflation annuelle hors tabac estimée pour 2024. Résultat, elles devraient augmenter de 2 % l’année prochaine après avoir bondi de 5,4 % pour la campagne déclarative de 2023 portant sur les revenus de 2022 et de 4,8 % pour la déclaration de 2024.

Cette progression, inscrite à l’article 2 du projet de loi de finances, reste suspendue au vote du projet intégrant cette indexation, sachant que l’Insee table finalement pour une inflation moyenne hors tabac de 1,8 % en 2024.

Economie faciale d'impôt sur le revenu

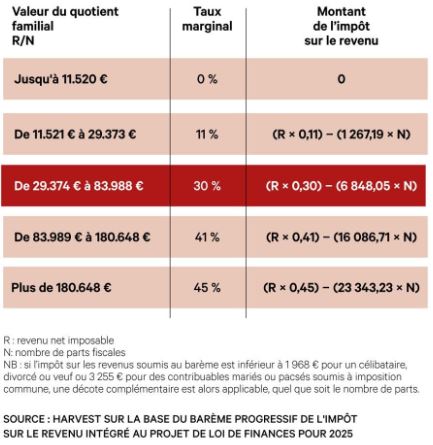

Dans le détail, si la mesure passe l’épreuve du Parlement, l’entrée dans la tranche d’imposition de 11 % se fera à partir de 11.521 euros de revenu net imposable perçus en 2024 pour un célibataire sans enfant à charge, contre 11.295 euros actuellement. A partir de 11.521 euros et jusqu’à 29.373 euros, il sera imposé à 11 %. Toujours pour une personne vivant seule, la bascule dans la tranche à 30 % s’effectuera à partir de 29.374 euros de ressources soumises au barème.

Quant aux impositions à 41 % et 45 %, elles débuteront – avec une indexation à 2 % – à partir de respectivement 83.989 euros et 180.649 euros. Ainsi, un célibataire soumettant au barème progressif un revenu net imposable de 60.000 euros au titre de 2024 paiera 11.152 euros d’impôt sur ses revenus de 2024 déclarés en 2025, contre 11.286 euros réglés en 2024 pour la déclaration d’un même montant.

L’indexation du barème sur l’inflation a pour effet une petite économie faciale visant à prendre en compte l’effet de la hausse des prix sur les charges des ménages. « Quand les contribuables ont des revenus qui suivent strictement l’inflation, avec l’indexation, ils ne perdent pas de pouvoir d’achat après prélèvement de l’impôt. En revanche, les ménages qui ont des revenus qui progressent moins vite que l’inflation paient après l’indexation moins d’impôt en nominal que ce qu’ils ont dû régler l’année précédente », explique Richard Chalier, directeur expertise patrimoniale au sein d’Harvest.

Une indexation qui profite, en euros, un peu plus aux ménages appartenant aux tranches d’imposition les plus élevées. « Les hauts revenus bénéficient de façon mécanique de la réévaluation des tranches, car à revenus constants ou progressant moins vite que l’inflation, ils soumettront une partie plus faible de leurs ressources à leur taux marginal d’imposition », ajoute Richard Chalier.

Hors flat tax

Le barème s’applique au revenu net imposable à l’assise moins large que le revenu fiscal de référence (RFR). Le revenu net imposable comprend l’ensemble des revenus d’un foyer (salaires, pensions, bénéfices professionnels, revenus fonciers…) entrant dans le périmètre du barème progressif de l’impôt sur le revenu. Contrairement au RFR, il ne tient donc pas compte des revenus de capitaux mobiliers (intérêts, dividendes, coupons…) imposés par défaut à la flat tax de 30 %, ni des plus- values immobilières.

Ensuite, afin d’aboutir au revenu imposé au barème, l’administration déduit de ce revenu brut global les abattements et charges auxquels le contribuable a droit, comme l’abattement au titre des frais professionnels, les pensions alimentaires ou encore les montant déductibles au titre des versements sur le plan d’épargne retraite (PER).

De fait, l’estimation ci-dessus ne prend pas en compte la part d’impôt à régler relative aux ressources non soumises au barème. Par exemple, si le célibataire au revenu net imposable de 60.000 euros perçoit en plus 3.000 euros d’intérêts imposés à la flat tax de 30 %, il paiera en plus 384 euros d’impôt sur le revenu (prélèvement forfaitaire unique de 12,8 %) et 516 euros de prélèvements sociaux au taux de 17,2 %.

La règle de calcul pour tenir compte du quotient familial

S’il est plutôt simple de calculer l’impôt dû par une personne seule, sans enfant, cela devient rapidement beaucoup plus complexe quand le foyer fiscal compte plusieurs personnes. Il faut alors prendre en compte le nombre de parts affecté au ménage. Un célibataire sans enfant à charge compte pour une part. Un couple marié sans enfants, 2 parts. Un célibataire avec 1 enfant, 1,5 part. Un couple marié avec 2 enfants a droit à 3 parts. Pour connaître le nombre de parts correspondant à votre situation, c’est à dire votre quotient familial, il faut se rapporter au tableau mentionné à l’article 194 du Code général des impôts.

Ce quotient intervient comme un coefficient diviseur des revenus du ménage. Son objectif est de répercuter sur l’impôt le fait qu’un célibataire ou un couple sans enfant supporte moins de charges qu’un ménage composé d’un ou plusieurs enfants en bas âge, adolescents ou jeunes adultes rattachés au foyer fiscal de leurs parents. Suivant celle logique, à revenus égaux, une famille paie donc moins d’impôt qu’un célibataire.

Pour la suite du calcul de la facture fiscale de 2025, le tableau réalisé par le cabinet Harvest pour « Les Echos » permet de donner aux foyers fiscaux une estimation de leur impôt sur le revenu. Ainsi, un couple marié avec un enfant ayant un revenu net imposable de 100.000 euros soumis au barème devra s’acquitter en théorie de 12.880 euros d’impôt sur ses revenus de 2024 déclarés en 2025.

La formule simplifiée pour calculer votre impôt sur les revenus de 2024 déclarés en 2025

Plafonnement des effets du quotient

Dans le détail, le montant réel d’impôt est un peu plus subtil à déterminer dans la mesure où l’Etat plafonne l’effet réducteur d’impôt de l’application du quotient familial. L’avantage fiscal généré par une demi-part supplémentaire ne peut pas dépasser 1.794 euros d’après le projet de loi de finances pour 2025, contre 1.759 euros actuellement en vigueur. Ce montant maximal est également revu chaque année en fonction de l’inflation.

Illustration de ce mécanisme : sans enfant, notre couple ayant un revenu imposable 100.000 euros aurait dû régler 16.304 euros. Comme leur enfant unique, qui équivaut à une demi-part, ne peut leur permettre d’obtenir une baisse d’impôt supérieure à 1.794 euros, l’impôt suite à l’application du barème sera donc de 14.510 euros (16.304-1.794 euros). Là encore si ce ménage a des revenus supplémentaires fiscalisés mais non soumis au barème, il paiera dans les faits un peu plus d’impôt en cumulé.

Surtaxe des très hauts revenus

Idem pour les foyers assujettis à la contribution exceptionnelle sur les hauts revenus dite CEHR. Ils auront un complément fiscal à verser au Trésor public. Le barème de la CEHR n’a pas été revu depuis sa mise en place en 2012. Cette contribution s’applique aux célibataires affichant un RFR supérieur à 250.000 euros et aux couples (avec ou sans enfant) justifiant d’au moins 500.000 euros de RFR.

Le taux prélevé sur le revenu fiscal de référence est de 3 ou 4 % selon l’aisance financière du foyer fiscal. Nouveauté du gouvernement de Michel Barnier, un taux d’imposition plancher de 20 % du RFR au titre de l’impôt sur le revenu et de la CEHR devrait entrer en application dès la campagne déclarative de 2025, donc portant sur les gains de 2024.

L’objectif affiché de cette mesure est de faire davantage contribuer les ménages fortunés à la baisse du déficit public. Grâce à la flat tax et aux abattements propres à certains revenus du capital (comme les abattement pour durée de détention sur les titres cédés), un ménage très aisé peut supporter un taux d’imposition effectif en proportion de ses ressources inférieur à un foyer moins aisé mais qui soumet l’intégralité de ses revenus au barème.

D’où l’idée de relever indirectement la contribution exceptionnelle avec le taux plancher, même si dans les faits, des stratégies patrimoniales sophistiquées peuvent, pour les foyers très fortunés, limiter les répercussions de cette surtaxe.